Die Daten werden täglich aktualisiert.

AG Geldordnung und Finanzpolitik/Was ist Geld?/Geldverträge

Organisatorisches: Selbstverständnis der AG |

Ziele der AG |

Geschäftsordnung |

Kommunikationsmittel |

Protokolle |

Pads |

Podcasts

Inhaltliches: Mehrheitsmeinung in der AG |

Aufbereitete Themen |

Podiumsdiskussionen |

Grillfeste |

Bildungsveranstaltung |

AG-Videos |

Abstimmungen und Ergebnisse

Sonstiges: Quellen |

Zusammenarbeit mit anderen Gruppen |

Blog |

Mitglieder

|

Vorbemerkung: Dies ist eine Meinung, die derzeit von dem Mitglied Arne Pfeilsticker vertreten wird und spiegelt nur die Meinung einiger Mitglieder der Piratenpartei oder der AG Geldordnung und Finanzpolitik wider. Wer Anmerkungen/Fragen hat schreibt diese bitte auf die Diskussionsseite zu diesem Artikel. |

Die Architektur des Giralgeldes: Geldverträge und Finanzinstrumente

Giralgeld ist im Gegensatz zu Warengeld kein materieller Gegenstand, sondern ein Geflecht von Rechtsbeziehungen. Ein Blick auf die Architektur und Struktur des Giralgeld soll dieses Geflecht entziffern.

Wie dargestellt ist Geld ein Anspruch auf Geld und damit ein schuldrechtlicher Vertrag. Diese Ansprüche sind zum größten Teil auf Konten verbuchte Rechte.

Für einen Anspruch auf Geld kann man eine Urkunde erstellen, ohne die der Anspruch weder geltend gemacht noch übertragen werden kann. Man sagt, die Forderung wurde verbrieft. Die daraus entstehenden Urkunden sind das Material für Bargeld und andere Finanzinstrumente.

Im Folgenden wird gezeigt, dass im Grunde alle Geldverträge Variationen von Geld sind. In diesem allgemeinen Sinne wird der Begriff Finanzinstrument verwendet:

Unter einem Finanzinstrument sind alle vertraglichen Ansprüche und Verpflichtungen zu verstehen, die unmittelbar oder mittelbar den Austausch von Zahlungsmittel zum Gegenstand haben. Die aus Verträgen oder Vereinbarungen resultierenden Rechte bzw. Pflichten müssen dabei auf finanziellen Sachverhalten beruhen.

Bei der offiziellen Definition der Geldmenge wird jedoch mehr oder weniger willkürliche, ein Teil der Ansprüche auf Geld ausgegrenzt.

Der Ursprung allen Giralgeldes sind Darlehensverträge.

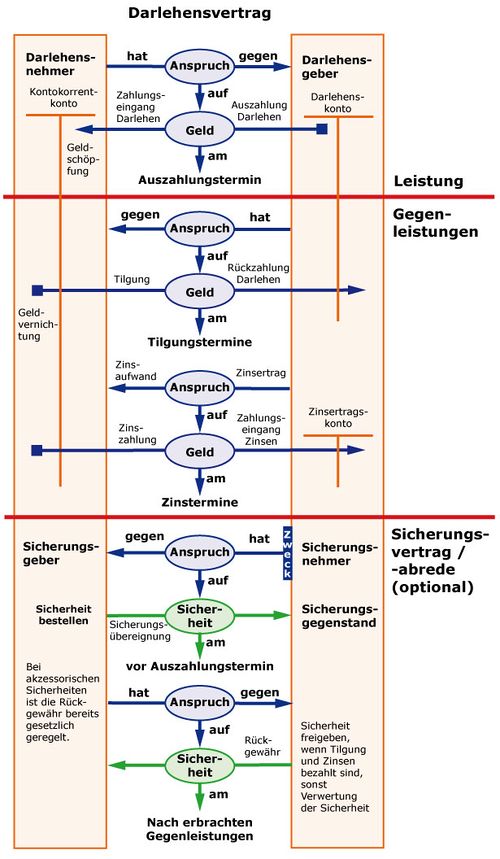

Darlehensvertrag: Die Geburtsstunde des Giralgeldes

Als Geldverträge sollen schuldrechtliche Verträge verstanden werden, deren Leistungen und Gegenleistungen aus Geld bestehen.

Der grundlegende Geldvertrag ist der Darlehensvertrag. Durch ihn schöpfen und vernichten Banken Geld. Er besteht i.a. aus fünf Ansprüchen:

- Dem Anspruch des Darlehensnehmers auf Auszahlung des Darlehensbetrags.

- Dem Anspruch des Darlehensgebers auf Rückzahlung des Darlehens.

- Dem Anspruch des Darlehensgebers auf Zinszahlungen, Gebühren, etc.

- Dem Anspruch des Darlehensgebers auf Leistung der vereinbarten Sicherheiten.

- Dem Anspruch des Darlehensnehmers auf Freigabe der Sicherheiten, wenn die Tilgungs- und Zinszahlungen erbracht wurden.

Dabei sind die Ansprüche 4 und 5 optional und bilden den Sicherungsvertrag bzw. die Sicherungsabrede.

In der folgenden Darstellung werden die Buchungen aus der Sicht des Darlehensgebers gezeigt und der Darlehensgeber ist eine Bank.

Ganz allgemein wird unsere Sichtweise des Geldes durch Banken und deren Perspektive geprägt. Eine Einlage bei einer Bank ist aus der Perspektive der Nichtbank ein Darlehen an die Bank. Genauso ist ein Darlehen der Bank aus der Sicht der Nichtbank eine Einlage. Wir sprechen von Habenpositionen, obwohl es sich aus der Sicht der Nichtbank und in der Buchhaltung der Nichtbank um Sollpositionen handelt.

Die Auszahlung des Darlehens erfolgt durch den Buchungssatz: Per Darlehenskonto an Kontokorrentkonto. Durch diese Buchung entsteht auf dem Darlehenskonto eine Forderung in Höhe des Darlehens und auf dem Kontokorrentkonto eine entsprechende Verbindlichkeit der Bank. Aus der Sicht des Kunden ist diese Verbindlichkeit eine Forderung bzw. ein Guthaben auf seinem Kontokorrentkonto. Dieses Guthaben ist Geld, das es vorher nicht gab. Nach dieser Buchung kann der Darlehensnehmer über das Guthaben verfügen und beliebige Zahlungen vornehmen. Durch die Buchung: „Per Darlehenskonto an Kontokorrentkonto“ entsteht Giralgeld (= Geldschöpfung).

Die Tilgung bzw. Darlehensrückzahlung erfolgt mit dem Buchungssatz: Per Kontokorrentkonto an Darlehenskonto.

Fällige Zinsforderungen innerhalb einer Periode nennt man Zinsertrag. Fällige Zinsverbindlichkeiten innerhalb einer Periode nennt man Zinsaufwand. Der Zinsertrag des Darlehensgebers ist also der Zinsaufwand des Darlehensnehmers.

Die zu zahlenden Zinsen werden wie folgt gebucht: Per Kontokorrentkonto an Zinsertragskonto.

Durch die Tilgungs- und Zinszahlungen wird das geschöpfte Giralgeld wieder vernichtet. Der Geldschöpfungsgewinn kann also nur so lange realisiert werden, solange das Darlehen noch nicht zurück bezahlt ist. Die Zinszahlungen an die Banken führen jedoch über die Ausgaben und Gewinnausschüttungen der Banken zu einer entsprechenden Geldschöpfung und gleichen somit die Geldvernichtung durch die Zinszahlungen der Kunden wieder aus.

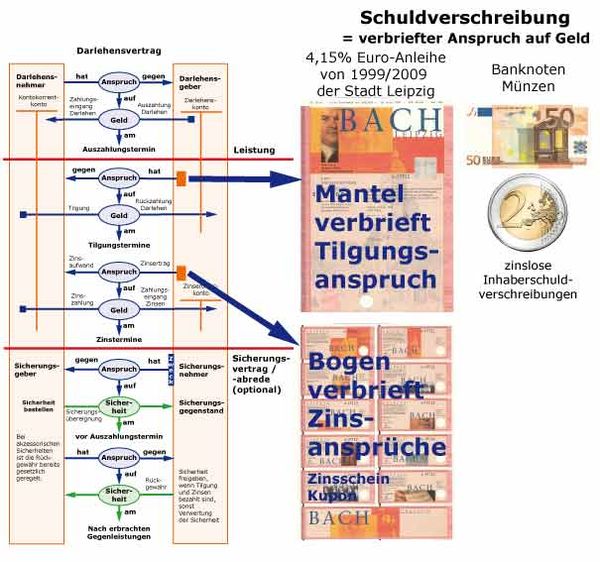

Schuldverschreibungen: Die Banknoten der Banken

Eine Schuldverschreibung ist ein verbriefter Anspruch auf Geld.

Der Begriff Schuldverschreibung wird hier auch als Sammelbegriff für verzinsliche Wertpapiere, Effekten, Anleihen, Pfandbriefe, Rentenpapiere, Obligationen, etc. verwendet. Diese Begriffe sind teilweise synonyme Begriffe oder spezielle Schuldverschreibungen.

Banknoten sind die bekanntesten Beispiele verbriefter Forderungen. Durch die Verbriefung kann mit Forderungen so einfach wie mit Banknoten umgegangen werden. Der abstrakte Anspruch bekommt auf diese Weise eine materielle Hülle.

Je nach Ausprägung dieser Urkunden, der Sicherheiten und Schuldner lassen sich eine Vielzahl von Schuldverschreibungen unterscheiden. Wenn z.B. der unmittelbare Besitzer der Schuldverschreibung den Anspruch geltend machen kann, dann nennt man diese Gruppe Inhaberschuldverschreibungen. Ist jedoch der Name des Gläubigers in der Urkunde festgelegt, dann kann nur er oder eine von ihm beauftragte Person den Anspruch geltend machen und man spricht von sog. Namensschuldverschreibungen.

Abgezinste Schuldverschreibungen, die zur Beschaffung kurzfristiger Gelder ausgegeben werden, nennt man Geldmarktpapiere. Abzinsen bedeutet, dass der Zinsanspruch vom Kaufpreis der Schuldverschreibung gleich abgezogen wird und dadurch kein Bogen benötigt wird. Der Zinsanspruch wird sofort beim Kauf erfüllt.

Eine Banknote oder Münze ist genau genommen der Mantel einer zinslosen Inhaberschuldverschreibung der Zentralbank.

Geld sind Darlehen, die als Zahlungsmittel verwendet werden. Unser Währungssystem ist ein Darlehenssystem. Nichtbanken bezahlen ihre Schulden mit Forderungen gegen Zentral-/Geschäftsbanken. Am Beginn dieser Entwicklung (ab 1874) war dieser Sachverhalt noch bekannt. Hier stand auf den Banknoten noch das, was sie sind: Darlehenskassenscheine.

Parallel dazu entwickelten sich die Bezeichnungen Reichskassenschein und Reichsbanknote.

Der Verkauf von Schuldverschreibungen von Banken an Nichtbanken führt zu einer entsprechenden Verringerung der Sichteinlagen der Nichtbanken und damit der Geldmenge. Durch die Börsen für Schuldverschreibungen, auf denen in sehr kurzer Zeit Schuldverschreibungen in Sichteinlagen zurückverwandelt werden können, wird der Unterschied zwischen Sichteinlagen und Schuldverschreibungen ähnlich wie beim Sichteinlagen und Bargeld aufgehoben.

Aufgrund dieses Zusammenhangs ist es konsequent, dass Schuldverschreibungen zur Geldmenge hinzugerechnet werden. Sie gleichen somit die Geldvernichtung beim Verkauf wieder aus.

Bei der amtlichen Geldmengenabgrenzung werden jedoch nur Schuldverschreibungen mit einer Laufzeit bis zu zwei Jahren zur Geldmenge gerechnet. Diese Grenze von zwei Jahren ist willkürlich.

Schuldverschreibungen übernehmen schwerpunktmäßig die Geldfunktion der Wertaufbewahrung. Im Gegensatz dazu übernehmen Bargeld und Sichteinlagen die Geldfunktion der Transaktionskasse.

Zentralbankgeld: Der Ursprung

Ansprüche auf Geld gegen die Zentralbank in der Zentralbankwährung nennt man Zentralbankgeld. Zentralbankgeld entsteht durch:

- Darlehen der Zentralbank an Banken und Nichtbanken.

- Die Bezahlung empfangener Waren und Dienstleistungen von Nichtbanken, wie z.B. Gold, Devisen, Münzen, Wertpapiere, Sachanlagen aber auch Löhne und Gehälter, durch die Zentralbank.

Münzen und Banknoten sind verbrieftes Zentralbankgeld.

Das Zentralbankgeld bildet den Ursprung der Geldmenge eines Währungssystems. Das Zentralbankgeld bildet den Rekursionsanfang der Geldmenge eines Kreditgeld-Währungssystems. In Zentralbankgeld müssen auf Verlangen bzw. bei Fälligkeit alle Ansprüche auf Geld eingelöst werden.

Laut Geschäftsbericht 2009 beträgt der deutsche Anteil am Euro-Münzumlauf 5,3 Mrd. Euro, der tatsächliche Banknotenumlauf 348,1 Mrd. Euro und das Zentralbank-Giralgeld 278,4 Mrd. Euro.

Geschäftsbankengeld: Ansprüche auf Zentralbankgeld

Ansprüche auf Zentralbankgeld gegen Geschäftsbanken nennt man Geschäftsbankengeld. Geschäftsbankengeld entsteht durch:

- Darlehen der Geschäftsbanken an Nichtbanken.

- Die Bezahlung empfangener Waren und Dienstleistungen von Nichtbanken, wie z.B. Gold, Devisen, Münzen, Wertpapiere, Sachanlagen aber auch Löhne und Gehälter, durch die Geschäftsbanken.

Schuldverschreibungen der Geschäftsbanken sind verbrieftes Geschäftsbankengeld. Schuldverschreibungen sind die Banknoten der Geschäftsbanken. Allerdings werden Schuldverschreibungen der Banken verzinst. Die Banknoten der Zentralbank decken schwerpunktmäßig die Transaktionsfunktion des Geldes ab, während die „Banknoten“ der Geschäftsbanken die Wertaufbewahrungsfunktion besser erfüllen.

Geschäftsbankengeld unterscheidet sich von Zentralbankgeld dadurch, dass der Anspruch auf Zentralbankgeld nicht unmittelbar gegen die Zentralbank gerichtet ist, sondern gegen die jeweilige kontoführende Geschäftsbank.

Auch wenn die Ansprüche gegen Geschäftsbanken einheitlich in Zentralbankwährung lauten, hat jede Bank im Grunde ihr eigenes Geschäftsbankengeld. Das sind die Einlagen der Nichtbanken bei der jeweiligen Geschäftsbank und die an die Nichtbanken verkauften Schuldverschreibungen.

Fondsanteile: Ansprüche auf Ansprüche … auf Geld

Fonds sind Sondervermögen. Wenn die Aktiva eines Fonds hauptsächlich aus Ansprüchen auf Geld bestehen, dann sind die Fondsanteile indirekte Ansprüche auf Geld. Da die Aktiva selbst wieder Fondsanteile enthalten können, entstehen hierdurch beliebig lange Anspruchsketten auf Geld.

Fondsanteile unterscheiden sich von Eigenkapital dadurch, dass aus dem Beteiligungsrecht das Stimmrecht heraus filetiert wurde. Ein Fondsanteilseigner hat das gesamte Risiko, aber nichts mehr zu sagen. Für die Kapitalgesellschaften der Fonds besteht damit die Möglichkeit in großem Stil zu spekulieren ohne selbst ein Risiko zu tragen.

| Eigenkapital | Fondsanteile | Fremdkapital | |

| Miteigentum am Vermögen | Ja | Ja | Nein |

| Haftung für Verbindlichkeiten | Ja | Ja | Nein |

| Gewinnbeteiligung | Ja | Ja | Nein |

| Mitspracherecht | Ja | Nein | Nein |

| Befristung | Nein | Nein | Ja |

ABS: Strukturierte Ansprüche auf Ansprüche … auf Geld

Todo

Derivate: Bedingte Ansprüche auf Ansprüche … auf Geld

Todo